Les bonnes décisions au bon moment permettent aux entreprises de réussir dans leurs activités. Avec la transformation numérique, presque toutes les entreprises deviennent aujourd’hui des entreprises technologiques. Fournir des expériences client modernes et sans friction à leurs clients de manière sécurisée permet aux clients de rester fidèles à l’entreprise.

L’augmentation du nombre d’appareils que les clients utilisent pour se connecter à l’entreprise, l’évolution rapide des exigences des clients et les attentes des clients en matière de sécurité et de confidentialité sont les facteurs clés pour les entreprises qui se concentrent sur la fourniture d’expériences client modernes et sans friction à leurs clients.

C’est pourquoi la gestion de l’identité et de l’accès des clients (CIAM) se voit attribuer un rôle clé dans les entreprises modernes.

Pourquoi la gestion de l’identité et des accès client est-elle un incontournable pour votre entreprise??

La gestion de l’identité et des accès client est encore une technologie relativement jeune, mais elle devient de plus en plus un incontournable pour les entreprises centrées sur le client. Voici les raisons:

- Il permet d’apporter rapidement des expériences sans friction sur le marché tout en équilibrant le besoin d’identité, de sécurité et d’évolutivité à l’épreuve du temps.

- La gestion de l’identité et des accès client est une technologie fondamentale qui répond aux exigences de plus en plus complexes des clients et permet aux entreprises de proposer des expériences numériques sécurisées et transparentes.

- Se concentrer spécifiquement sur la gestion de l’identité des clients qui ont besoin d’accéder aux sites Web d’entreprise, aux portails Web ou aux boutiques en ligne est un facteur clé de la gestion de l’identité et des accès clients.

- Au lieu de gérer les comptes utilisateurs dans chaque instance d’une application logicielle d’une entreprise, l’identité est gérée dans un composant la gestion de l’identité et des accès client qui permet de réutiliser l’identité dans différentes applications logicielles.

Pourquoi la gestion de l’identité et des accès client est-elle nécessaire dans le secteur bancaire et financier??

La sécurité est un facteur critique pour exposer les services sur Internet dans le secteur bancaire et financier. Par conséquent, il incombe aux banques et aux instituts du secteur financier de s’assurer que les fonctionnalités de sécurité pertinentes sont ajoutées depuis le parcours d’enregistrement du client jusqu’à toutes les autres activités. En attendant, ils doivent également s’assurer que leurs clients peuvent mener à bien leurs activités avec les dernières tendances de la gestion de l’identité et des accès client, comme s’inscrire auprès de l’entreprise à l’aide de plusieurs appareils. Parce que servir les clients avec les dernières tendances les rend heureux en raison des expériences sans friction qu’ils obtiennent.

Lorsque nous parlons de la gestion de l’identité et des accès client ci-dessous, voici quelques-uns des éléments clés que les clients apprécieraient de la part des banques et des instituts financiers:

Accès sans mot de passe

En tant que client d’une banque, vous souhaitez bénéficier d’une expérience fluide lors de l’utilisation des services numériques de votre banque. Mais d’un autre côté, vous vous inquiétez également pour la sécurité, car vous y avez gardé vos objets de valeur.

Ainsi, lorsque nous pensons à une expérience de connexion sans friction, les clients aimeraient utiliser l’accès sans mot de passe, mais ils veulent également s’assurer qu’il est bien sécurisé. Le mot de passe est un mécanisme d’authentification qui utilise une autre méthode plus simple pour s’authentifier au lieu d’un mot de passe. Se souvenir d’un mot de passe sécurisé n’est pas une expérience sans friction pour un utilisateur.

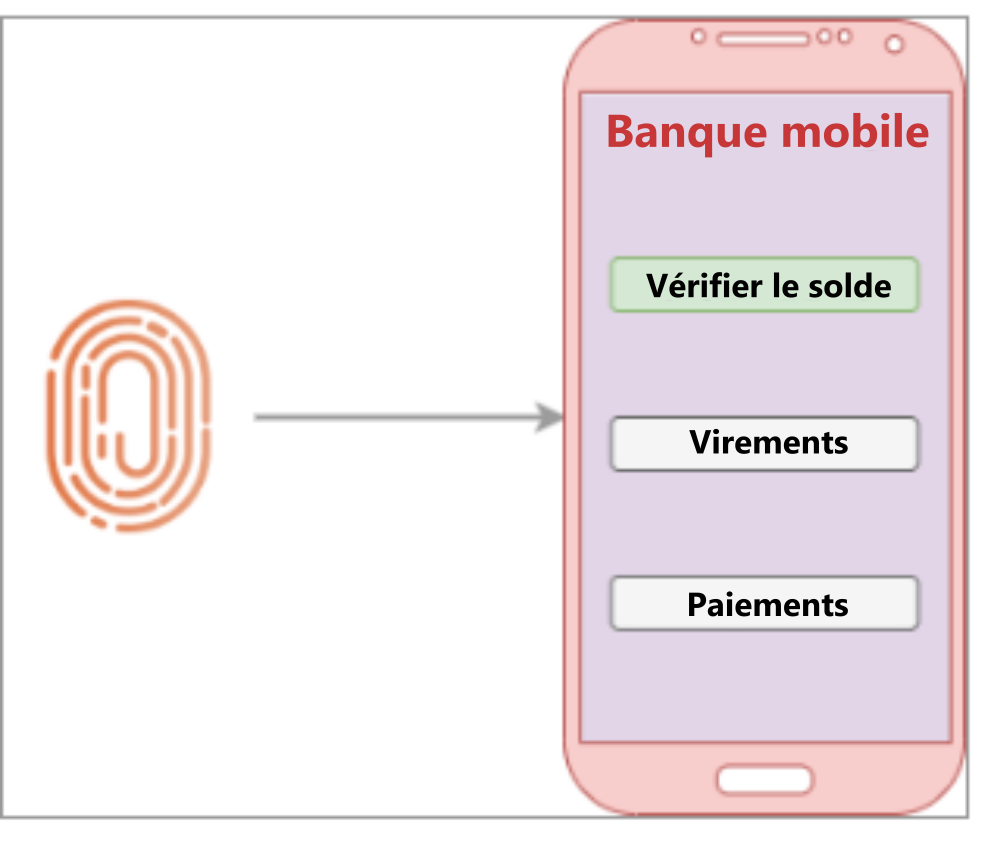

La biométrie comme deuxième facteur d’authentification

La biométrie peut être utilisée à cette fin. Les empreintes digitales sont l’identifiant le plus couramment utilisé en biométrie, mais il existe d’autres identifiants comme l’ADN, les iris, les motifs vocaux, les empreintes de paume et les motifs faciaux. Avec l’avancement de la technologie, les lecteurs de biométrie sont désormais devenus des appareils mobiles. Des lecteurs d’empreintes digitales et des caméras sont intégrés aux appareils mobiles. En profitant de cela, l’authentification peut être effectuée à l’aide d’identifiants biométriques comme les empreintes digitales ou le visage. Avec cet accès sans mot de passe, vous pouvez vous assurer que les clients bénéficient d’une expérience sans faille lors de l’utilisation de leurs services.

Mais quand on considère le facteur de sécurité dans le secteur bancaire et financier, il vaut mieux que nous puissions limiter l’accès à certaines opérations pour un accès sans mot de passe. Compte tenu de cela, généralement dans le secteur bancaire et financier, seul un ensemble sélectionné d’opérations est fourni avec un accès sans mot de passe.

À titre d’exemple, un utilisateur de la banque peut se connecter à la banque en ligne, mais il ne peut vérifier que le solde et l’état et l’historique des transactions. Les opérations telles que les paiements, le transfert de fonds, etc., ne sont pas autorisées avec un accès sans mot de passe.

Authentification multifactorielle adaptative

L’authentification multifactorielle est une autre chose importante dans la gestion de l’identité et de l’accès des clients. Les facteurs de l’authentification à deux facteurs ou multifactorielle sont principalement divisés en trois parties, à savoir:

- Possession – Quelque chose que vous avez.

- Connaissance – Quelque chose que vous savez.

- Être – Quelque chose que vous êtes.

Lorsqu’il dit authentification à deux facteurs dans un règlement, deux facteurs doivent être choisis parmi les trois ci-dessus, il ne doit pas être dans la même catégorie. Cela rendrait l’accès un peu plus difficile. Par exemple, juste parce que vous avez quelque chose auquel vous ne pouvez pas accéder, vous devez également savoir quelque chose.

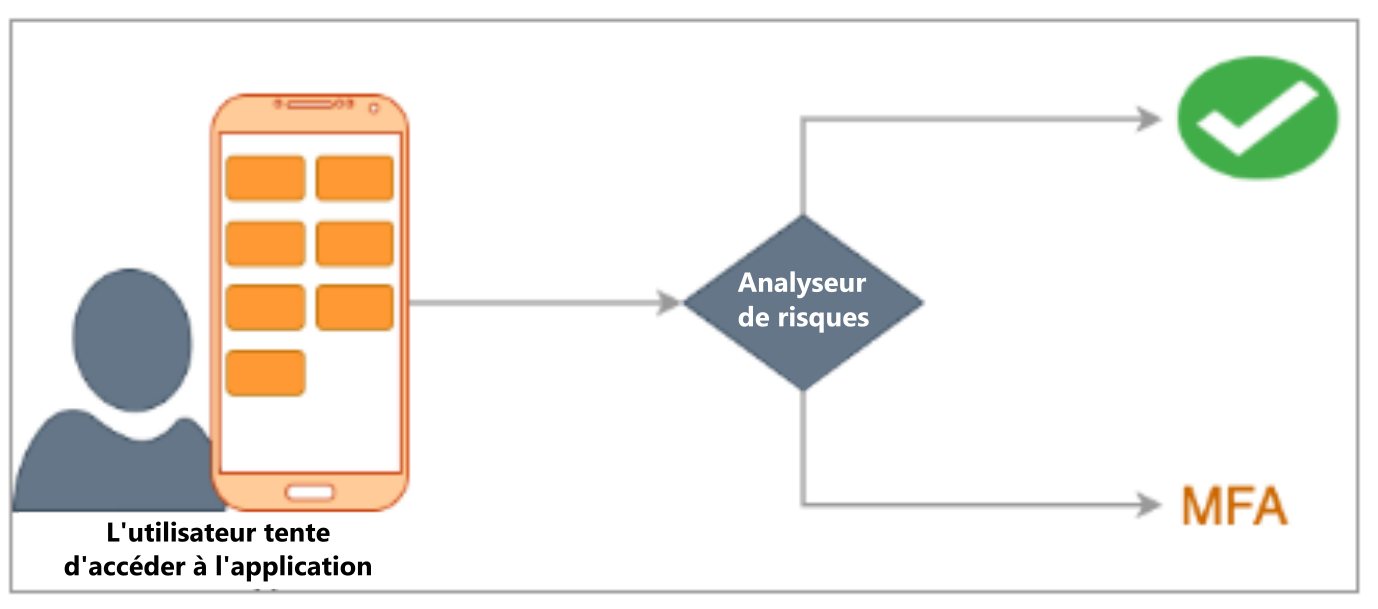

L’authentification adaptative est une avancée de l’authentification multifactorielle. Où les multiples facteurs ne seront signalés qu’en cas d’activité inhabituelle. À titre d’exemple, lorsqu’un utilisateur se connecte au système à partir d’un pays différent, le système détecte que l’utilisateur ne se connecte pas à partir de l’emplacement habituel, il se peut donc que ce ne soit pas l’utilisateur réel, le système demande donc un autre facteur qui a déjà été configuré lors de la configuration du compte.

De même, les clients bénéficient d’une expérience sans friction dans presque tous les temps, sauf si une anomalie est détectée. Ainsi, dans le secteur bancaire et financier, cette authentification adaptative est très utile pour offrir une expérience fluide aux clients en n’appliquant pas d’étapes supplémentaires tout le temps lors de la connexion.

Authentification unique (SSO)

Authentification unique est une fonctionnalité très connue qui réduit les connexions multiples lorsqu’un client visite un ensemble d’applications numériques du même groupe. Si la fonctionnalité SSO n’est pas utilisée, le client doit se connecter plusieurs fois, lorsqu’il utilise plusieurs applications dans le même groupe, et essayer de se souvenir des informations d’identification lors de l’utilisation de ces applications n’est pas une tâche facile pour les clients.

Par conséquent, le partage d’une seule session de connexion entre d’autres applications pré-convenues élimine les reconnexions en double et le client n’a besoin de se connecter qu’une seule fois, et cela permettra au client de continuer son voyage vers d’autres applications associées. C’est donc une fonctionnalité incontournable de la gestion de l’identité et de l’accès des clients car elle réduit les frictions dans les expériences des clients.

Gestion du consentement

La gestion du consentement fait référence à la pratique consistant à demander, à collecter et à gérer l’approbation des utilisateurs pour la collecte et à partager leurs informations personnelles. C’est donc un fait très important pour les clients. Car avant d’obtenir le consentement d’un client, le système doit clairement indiquer ce que le client va approuver.

Dans le règlement général sur la protection des données (RGPD), qui est la loi de l’UE sur la protection des données et la vie privée dans l’Union européenne et l’Espace économique européen, il indique que:

- Un consentement doit être donné librement et doit offrir un véritable choix.

- Un consentement doit être précis quant à son objectif.

- L’organisme de traitement doit veiller à ce que les personnes qui donnent leur consentement comprennent exactement ce qui est partagé et dans quel but.

- Un consentement doit être donné par une déclaration ou par une action positive claire, par exemple par la soumission d’un formulaire électronique.

Toutes les fonctionnalités de la gestion de l’identité et de l’accès des clients ci-dessus doivent avoir des fonctionnalités pour garantir aux clients une expérience utilisateur fluide dans le secteur bancaire et financier tout en garantissant la sécurité des services.

Comment Chakray améliore-t-il la gestion de l’identité et de l’accès des clients?

Chakray est un fournisseur de solutions complètes de transformation numérique, qui comprend la gestion des identités et des accès, la gestion des APIs, les intégrations et l’analyse. Lorsque nous fournissons les solutions de gestion de l’identité et de l’accès des clients, ce que nous avons expérimenté, c’est que les exigences sont différentes d’un client à l’autre. Et la plupart d’entre eux ont des limites internes car ils sont dans un parcours de transformation numérique, pour cette raison, ils attendent des solutions de contournement ou des personnalisations, tout en s’assurant que la solution est suffisamment sécurisée. Parce que la sécurité est un facteur clé dans le secteur bancaire et financier.